Związek Banków Polskich w najnowszej edycji raportu „Polska i Europa w nowej rzeczywistości” tradycyjnie zaprezentował zestawienie najważniejszych danych gospodarczych oraz prognozy na kolejne lata. W opracowaniu tym dokonano także analizy kondycji polskiego sektora bankowego.

Pełny raport „Polska i Europa w nowej rzeczywistości” można pobrać tutaj.

Polska gospodarka oczami przedstawicieli sektora bankowego

ZBP zapytał przedstawicieli sektora bankowego o największe zagrożenia dla stabilności europejskiej gospodarki. 33% respondentów wskazała konflikt pomiędzy Rosją i Ukrainą oraz wysoką inflację (26%). Na kolejnych pozycjach wskazano uzależnienie od nośników energii z Rosji, problemy wewnętrzne w krajach UE, a także procesy dezintegracyjne w ramach Unii Europejskiej.

Obecny stan polskiej gospodarki na tle krajów europejskich został oceniony znacznie gorzej w porównaniu do odczytu sprzed roku. Obecnie źle lub bardzo źle stan polskiej gospodarki ocenia 42% badanych, to o 24 p.p. więcej niż w ubiegłym roku. Obecnie „dobrze” stan polskiej gospodarki ocenia 19% bankowców, czyli o 33 p.p. mniej niż rok wcześniej. W opinii 47% bankowców, Polska wróci na ścieżkę wzrostu wolniej niż inne kraje Unii Europejskiej. Przed rokiem podobnego zdania było 26% ankietowanych, tj. o 21 p.p. mniej.

Obciążenia sektora bankowego w Polsce

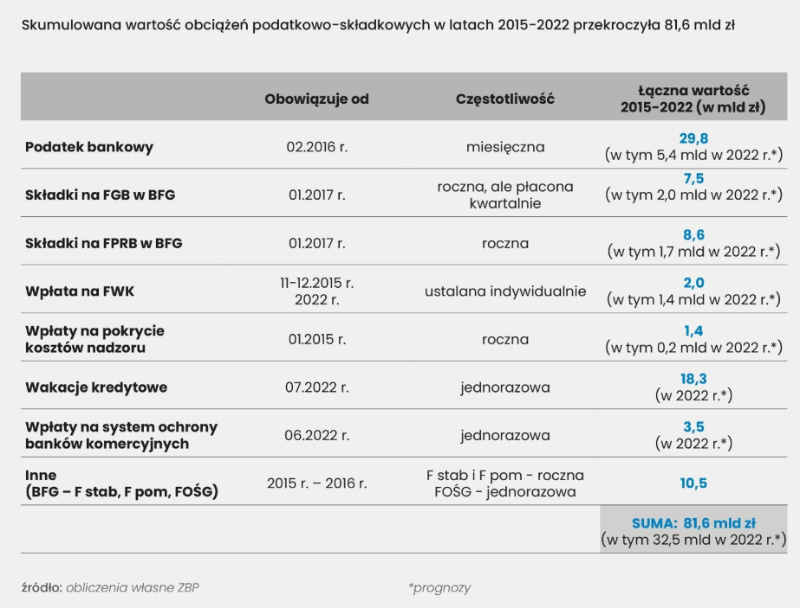

Polski sektor bankowy zajmuje w UE jedną z czołowych pozycji pod względem skali obciążeń. Łącznie w latach 2015-2022 obciążenia sektora bankowego wyniosą 81,6 mld zł , w tym 32,5 mld zł w 2022 roku. Dla klientów banków rośnie oprocentowanie, a co za tym idzie rosną raty kredytów.

Jak wskazuje ZBP, na skutek aktualizacji wyceny skarbowych papierów wartościowych między kwietniem 2021 r. a kwietniem 2022 r. fundusze własne sektora bankowego spadły o 13,5 proc. i nawet po uwzględnieniu wyniku sektora z ubiegłego roku zmniejszyły się one z 228 mld zł do 191 mld zł. Fundusze własne banków malały już rok wcześniej.

Nowe wyzwania i ryzyka dla banków

W sektorze bankowym istotny jest nie sam zysk, lecz wspomniane fundusze własne i jego rentowność. Gdy weźmiemy pod uwagę konieczność utworzenia odpisów, rezerw, spojrzymy na straty wynikające z aktualizacji wyceny obligacji to sektor bankowy w Polsce słabnie, a nie wzmacnia się. Zyski sektora bankowego za cały 2022 roku, pomimo wzrostu stóp procentowych, mogą okazać się niższe od oczekiwanych – czytamy w komunikacie ZBP.

Wyzwaniem dla sektora bankowego jest nieprzewidywalność i niepewność regulacyjna. Co więcej, banki zanotowały spadek popytu w większości segmentów rynku kredytowego, z wyjątkiem kredytów krótkoterminowych dla dużych przedsiębiorstw i kredytów konsumpcyjnych.

Związek Banków Polskich zwraca uwagę na konieczność podjęcia działań na rzecz rozwoju polskiego sektora bankowego i finansowania przez niego gospodarki w tak trudnym okresie. Rozwiązanie problemów rozwojowych, z którymi zdaniem ZBP będzie musiała się zmierzyć krajowa gospodarka w perspektywie najbliższych lat, będzie m.in. uwarunkowane posiadaniem sektora bankowego w pełni zdolnego do finansowania i wspierania wzrostu.