Środki z emisji zostaną przeznaczone na dalszy rozwój oraz ekspansję w kraju i za granicą m.in. poprzez realizację kolejnych akwizycji, rozszerzenie oferty produktów i usług własnych, a także rozwój platformy venture buildingu, czyli ekosystemu startupowego.

TenderHut to technologiczna grupa kapitałowa, która prowadzi działalność w trzech liniach biznesowych: outsourcing, wdrażanie systemów laboratoryjnych oraz venture building. Cena emisyjna za jedną sztukę akcji serii D1 została ustalona na poziomie 50 zł.

TenderHut wyemituje do 180 tys. nowych akcji

W ramach wznowionej publicznej oferty akcji inwestorzy będą mogli nabyć nie więcej niż 180 000 akcji nowej emisji serii D1, które po rejestracji podwyższenia w Krajowym Rejestrze Sądowym, będą stanowiły nie więcej niż 9,04 proc. w kapitale zakładowym TenderHut.

Emisja zostanie przeprowadzana na zasadach oferty publicznej zgodnie z treścią art. 37b Ustawy o ofercie, gdzie zakładane wpływy brutto emitenta wyniosą nie mniej niż 1 mln euro i nie więcej niż 2,5 mln euro i która nie wymaga udostępnienia prospektu, pod warunkiem udostępnienia memorandum informacyjnego.

Rozwój platformy venture buildingu i ekspansja

– Decyzja o wznowieniu emisji akcji spółki spowodowana jest kilkoma czynnikami. Inwestorzy, którzy po okresie wakacyjnym powrócili do aktywności inwestycyjnej na rynkach kapitałowych wyrażają zainteresowanie zawieszoną w okresie letnim emisją akcji TenderHut. Obserwujemy również utrzymującą się dobrą koniunkturę na rynkach kapitałowych. To pozwala nam wierzyć, iż nasza aktualna oferta spotka się z zainteresowaniem inwestorów giełdowych, a pozyskane w wyniku jej realizacji środki przyczynią się do dalszego dynamicznego rozwoju zarówno naszej Spółki, jak i całej grupy kapitałowej TenderHut – wyjaśnia Robert Strzelecki, prezes zarządu Grupy TenderHut.

W wyniku wznowienia emisji akcji serii D1 TenderHut chce uzyskać wpływy na poziomie 9 mln zł. Środki finansowe, które zamierza pozyskać Spółka zostaną przeznaczone na: rozwój platformy venture buildingu, dalszą ekspansję zagraniczną, przeprowadzenie 4-5 akwizycji, jak również rozszerzenie oferty o kolejne własne innowacyjne produkty i usługi IT.

– Jako spółka nastawiamy się na dalszy dynamiczny wzrost zarówno na rynku polskim, jak i rynkach zagranicznych. Chcemy osiągnąć zaplanowane wyniki między innymi poprzez akwizycję kolejnych spółek. Umożliwi to nam działalność operacyjną w modelu follow-the-sun, czyli we wszystkich strefach czasowych. Emisja akcji ułatwi nam także rozwój środowiska inkubacyjno-akceleracyjnego. Podtrzymujemy swoje plany przejścia na główny parkiet Warszawskiej Giełdy Papierów Wartościowych. Myślę, że debiut na głównym rynku GPW nastąpi na przełomie pierwszego i drugiego półrocza przyszłego roku – mówi założyciel i prezes spółki Robert Strzelecki.

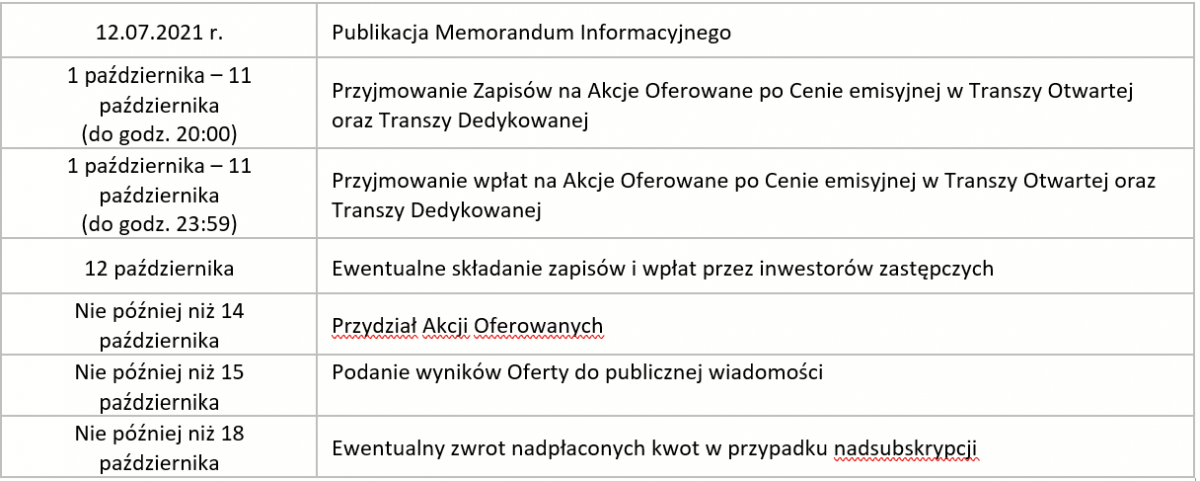

Harmonogram Wznowionej Oferty Akcji serii D1:

Szczegółowe informacje dotyczące wznowienia oferty publicznej zostały opublikowane w Suplemencie nr 6 do Memorandum Informacyjnego, który został udostępniony na stronie internetowej spółki oraz na stronie internetowej Firmy Inwestycyjnej – Domu Maklerskiego Navigator S.A., oraz Konsorcjantów przyjmujących Zapisy na akcje serii D1 (tj. Domu Maklerskiego BDM S.A. oraz Noble Securities Dom Maklerski S.A.).

Innowacyjne projekty

Grupa TenderHut w obszarze outsourcingu rozbudowuje i umacnia swoją pozycję poprzez spółki SoftwareHut (systemy IT), ExtraHut (UI/UX/design), ProtectHut (cyberbezpieczeństwo) oraz LegalHut (doradztwo prawne dla sektora IT). Sektor laboratoryjny reprezentowany jest przez spółki zależne Solution4Labs (wdrożenia LIMS) i Holo4Labs (Mixed Reality w laboratoriach). W sektorze venture building spółka rozwija startupy z sektora PropTech/WorkTech – Zonifero, MedTech – Holo4Med i EduTech – Grow Uperion.