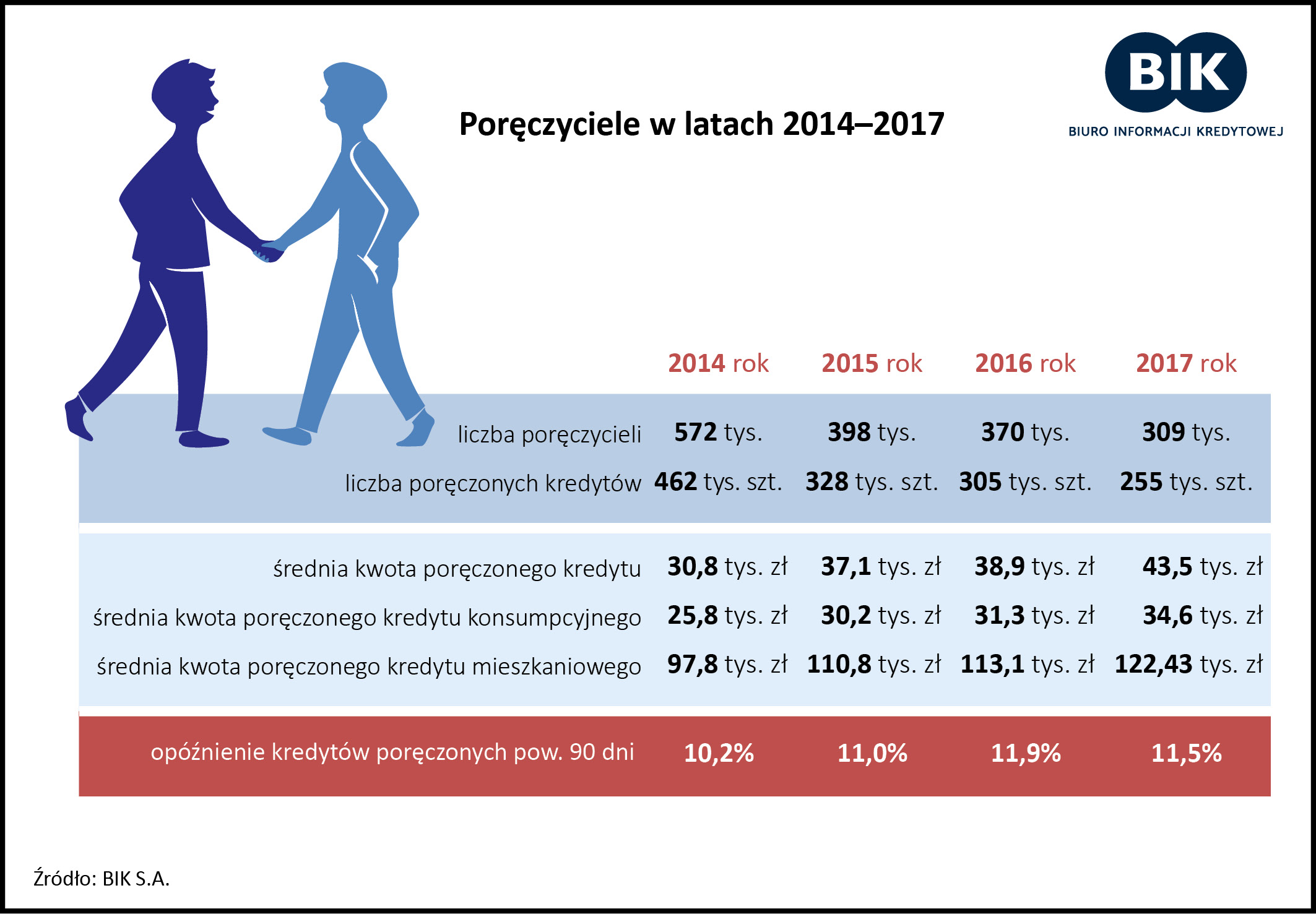

Z danych Biura Informacji Kredytowej wynika, że w 2017 r. w Polsce 309 tys. osób było poręczycielami 255 tys. kredytów. 11,5 % poręczycieli poręczyło kredyt, który jest spłacany z opóźnieniem przekraczającym 90 dni, co niesie negatywne konsekwencje nie tylko dla samego kredytobiorcy, ale również dla jego żyranta (poręczyciela).

Jak wynika z danych BIG InfoMonitor z powodu podżyrowania kredytu, który przestał być obsługiwany prawie 37 tys. osób zostało wpisanych do prowadzonego przez BIG InfoMonitor Rejestru Dłużników. Banki domagają się od tych osób zwrotu ponad 483 mln zł. Największe zobowiązanie wynikające z umowy poręczenia mają 40-kilkuteni małżonkowie z woj. śląskiego, od każdego z nich wierzyciel domaga się ponad 2,6 mln zł.

Poręczyciel – solidarny gwarant zobowiązania

Poręczyciel inaczej określany żyrantem, to osobiste zabezpieczenie kredytu lub pożyczki zaciąganej przez inną osobę, który jednak bierze na siebie solidarny obowiązek spłaty zobowiązania w sytuacji, gdy nie wywiąże się z tego kredytobiorca czy pożyczkobiorca. Poręczenie pozwala bowiem wierzycielowi, bankowi lub instytucji finansowej udzielającej pożyczki, w łatwy sposób dochodzić swoich należności, w przypadku nieterminowej spłaty przez osobę zaciągającą kredyt czy pożyczkę.

To dlatego poręczyciel nazywany jest dłużnikiem solidarnym, co oznacza, że ma takie same obowiązki, jak kredytobiorca pożyczkobiorca, w przypadku nieterminowej spłaty przez osobę zaciągającą kredyt czy pożyczkę. W takim samym stopniu odpowiada on za spłatę świadczenia głównego, ale w przypadku opóźnień, również za odsetki karne, czy koszty związane z dochodzeniem roszczeń, jeśli nie dojdzie do spłaty zobowiązania przez głównego kredytobiorcę. Prawa i obowiązki żyranta określają przepisy kodeksu cywilnego.

Znalezienie poręczyciela wydawać by się mogło prostym sposobem na uzyskanie kredytu czy pożyczki, w szczególności w sytuacji, gdy instytucja finansowa wymaga dodatkowego zabezpieczenia. Tymczasem okazuje się, że to niegdyś popularne rozwiązanie, z perspektywy banków i wielu firm pożyczkowych, przestało być atrakcyjne i obecnie jego znaczenie maleje.

Firmy pożyczkowe wolą zastaw niż żyranta

Jak wynika z obserwacji rynku, pożyczki z poręczycielem należą do rodzaju tzw. pożyczek niekonwencjonalnych. Firmy pożyczkowe oferują różne formy dodatkowych zabezpieczeń. Zdecydowana większość firm pożyczkowych nie wymaga od potencjalnego klienta posiadania żyranta, wprowadzają pożyczki online i minimalizują formalności.

Poręczenie kredytu konsumpcyjnego jest coraz mniej popularne, czego dowodzą statystyki. O ile w 2014 r. w sektorze bankowym mieliśmy 572 tys. osób poręczających kredyty innym osobom, to na koniec 2017 r. liczba poręczycieli spadła do 309 tys. osób. Tylko nieliczne banki nadal preferują poręczenie jako formę zabezpieczenia kredytu, są to SKOK-i, banki spółdzielcze i niektóre banki komercyjne. Charakterystyczne jest natomiast to, że poręczenie wykorzystywane jest w przypadku wyższych kwot przyznawanych kredytów.

W bankach – mniej poręczeń

– Spadek popularności kredytów poręczanych może wynikać z postępującej automatyzacji procesów kredytowych, z zaawansowanych statystycznie metod oceny klientów oraz z informacji pozyskiwanych z baz zewnętrznych takich jak BIK – mówi Sławomir Grzybek, Dyrektor Departamentu Business Intelligence BIK.

– Nowoczesne systemy analityczne w bankach umożliwiają podejmowane decyzji sprawnie i precyzyjnie. Wnioski kredytowe rozpatrywane są w coraz krótszym czasie, podczas gdy bank jest w stanie dokładnie ocenić ryzyko kredytowe klienta. Rezygnując z dodatkowych zabezpieczeń takich jak poręczenie, skraca się czas potrzebny na rozpatrzenie wniosku i przyznanie kredytu szczególnie klientowi już dobrze bankowi znanemu– dodaje Sławomir Grzybek.

Każdy rodzaj obciążenia budżetu domowego z tytułu kredytów czy pożyczek wpływa na naszą zdolność kredytową. Dotyczy to również sytuacji tzw. podżyrowania komuś zobowiązania. Jeśli zdecydujemy się zostać poręczycielem, należy mieć pełną świadomość, że własna zdolność kredytowa będzie dużo niższa. Zarówno bank, jak i większość firm pożyczkowych, wyliczając zdolność kredytową bierze pod uwagę zobowiązania własne, jak i te, które poręczamy. W konsekwencji trzeba liczyć się z tym, że jeśli sami będziemy chcieli skorzystać z oferty kredytowej może się okazać, że nasz wniosek nie zostanie pozytywnie rozpatrzony.

Co 10-ty poręczyciel z powodu poręczenia ma gorszą historię kredytową

W systemie Biura Informacji Kredytowej znajdują się informacje wskazujące, że spośród 309 tys. poręczycieli poręczających 255 tys. kredytów, 11,5% poręczycieli poręczyło kredyty mające opóźnienia w spłacie pow. 90 dni. Te opóźnione kredyty poręcza 30,9 tys. osób, co stanowi 10% wszystkich poręczycieli.

– Skutecznym narzędziem weryfikacji terminowości spłaty poręczonego przez nas kredytu, jest skorzystanie z Raportu BIK, który pozwala nie tylko kontrolować własną bieżącą historię kredytową, ale również sprawdzać, czy kredyt, który poręczyliśmy jest spłacany terminowo. W przypadku gdy kredyt ten będzie miał opóźnienia w spłacie, należy mieć świadomość, że poręczyciel, składając wniosek o kredyt dla siebie, może spotkać się z sytuacją odmowy przyznania kredytu – wyjaśnia Sławomir Grzybek z BIK.

Rośnie średnia kwota poręczanego kredytu

W ciągu ostatnich 4 lat o ponad połowę (54,6%) spadła liczba poręczycieli. Natomiast z roku na rok wyraźnie rośnie średnia kwota poręczonego kredytu, która w 2017 r. wynosiła 43,5 tys. zł. Oznacza to wzrost o 41% w porównaniu do 2014 r. (30,8 tys. zł), 17,2% w porównaniu do 2015 r. (37,1 tys. zł) oraz 11,8% w porównaniu do roku 2016 (38,9 tys. zł).

Dane BIK potwierdzają, że najwyższe kwoty są poręczane w przypadku kredytów mieszkaniowych – średnia kwota poręczanego kredytu hipotecznego wynosi 122,43 tys. zł. Obserwujemy jednak różnice w przypadku kredytów złotowych i walutowych. Dla kredytów złotowych wynosi ona 107,3 tys. zł, zaś dla kredytów walutowych 171,4 tys. zł.

W strukturze poręczanych kredytów zobowiązania mieszkaniowe stanowią 11,4%.Najczęściej poręczane są kredyty konsumpcyjne, rozumiane jako kredyty gotówkowe i ratalne – stanowią one 84% wszystkich poręczeń. W przypadku kredytów konsumpcyjnych średnia kwota poręczanego kredytu to 34,6 tys. zł. Średnia zaległość poręczyciela wpisanego do Rejestru Dłużników BIG InfoMonitor wynosi 13 130 zł.

Struktura poręczanych kredytów

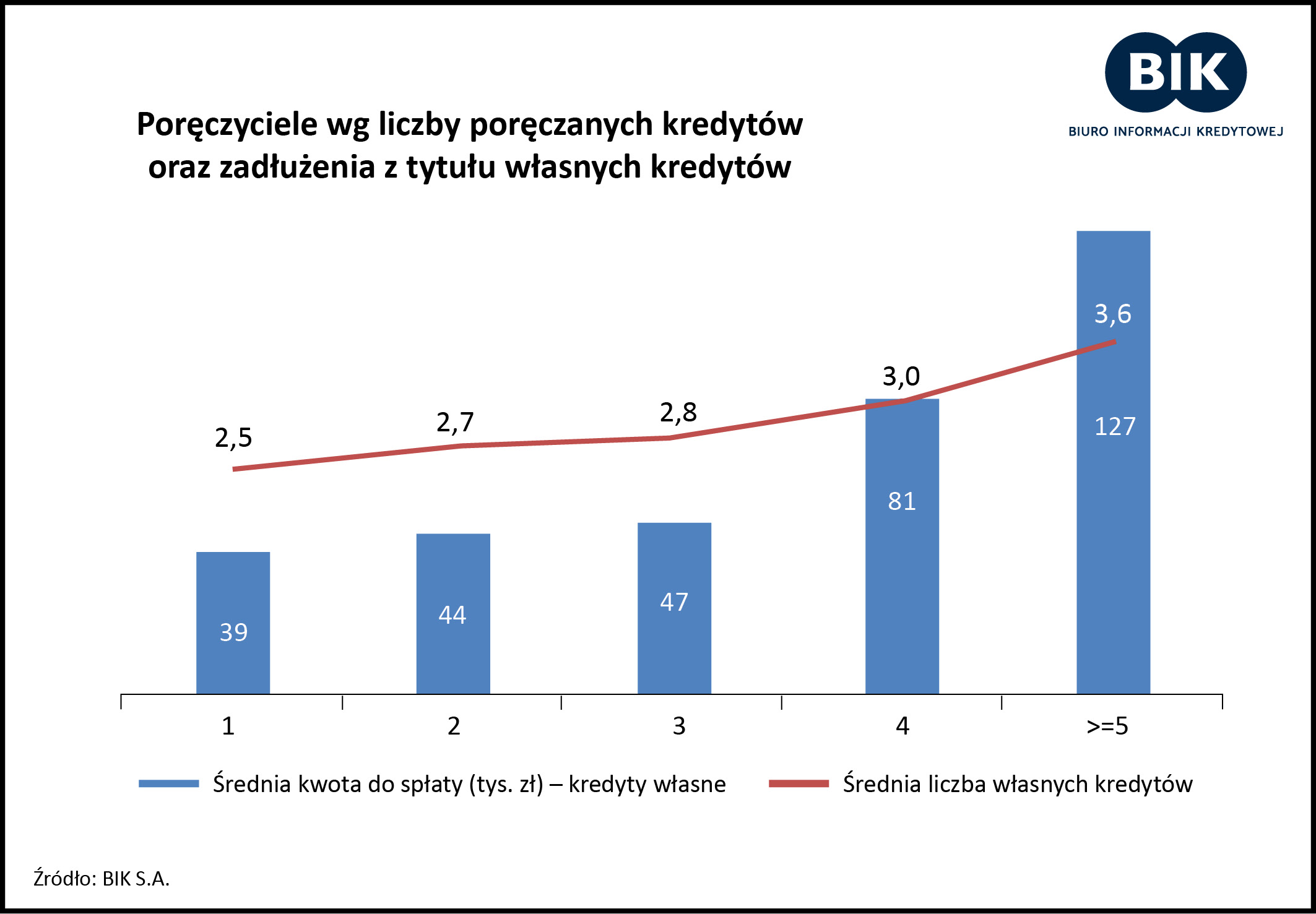

Zadłużenie z tytułu własnych kredytów w 2017 r. posiadało 69,4% poręczycieli. Najczęściej poręczany jest jeden kredyt, ale prawie co dziesiąta osoba zdecydowała się na poręczenie dwóch kredytów lub więcej. Osoby, które same mają zobowiązania w bankach/SKOK-ach, nieco częściej poręczają jednocześnie większą liczbę kredytów niż osoby, które nie finansują się w tych instytucjach.

Portret poręczyciela

Dane z BIK wskazują jednoznacznie, że poręczycielem jest najczęściej kobieta, która ukończyła 55 lat. Wnikając szczegółowo w strukturę poręczycieli w Polsce należy stwierdzić, że wśród poręczycieli jest nieco więcej kobiet niż mężczyzn (53,5% vs 46,5%). Skłonność do poręczania kredytów rośnie wraz z wiekiem i zarówno wśród kobiet, jak i mężczyzn osiąga maksimum w wieku 55-64 lat. Tendencja ta jest niezależna od płci, ale również od rodzaju kredytu, jaki jest poręczany.

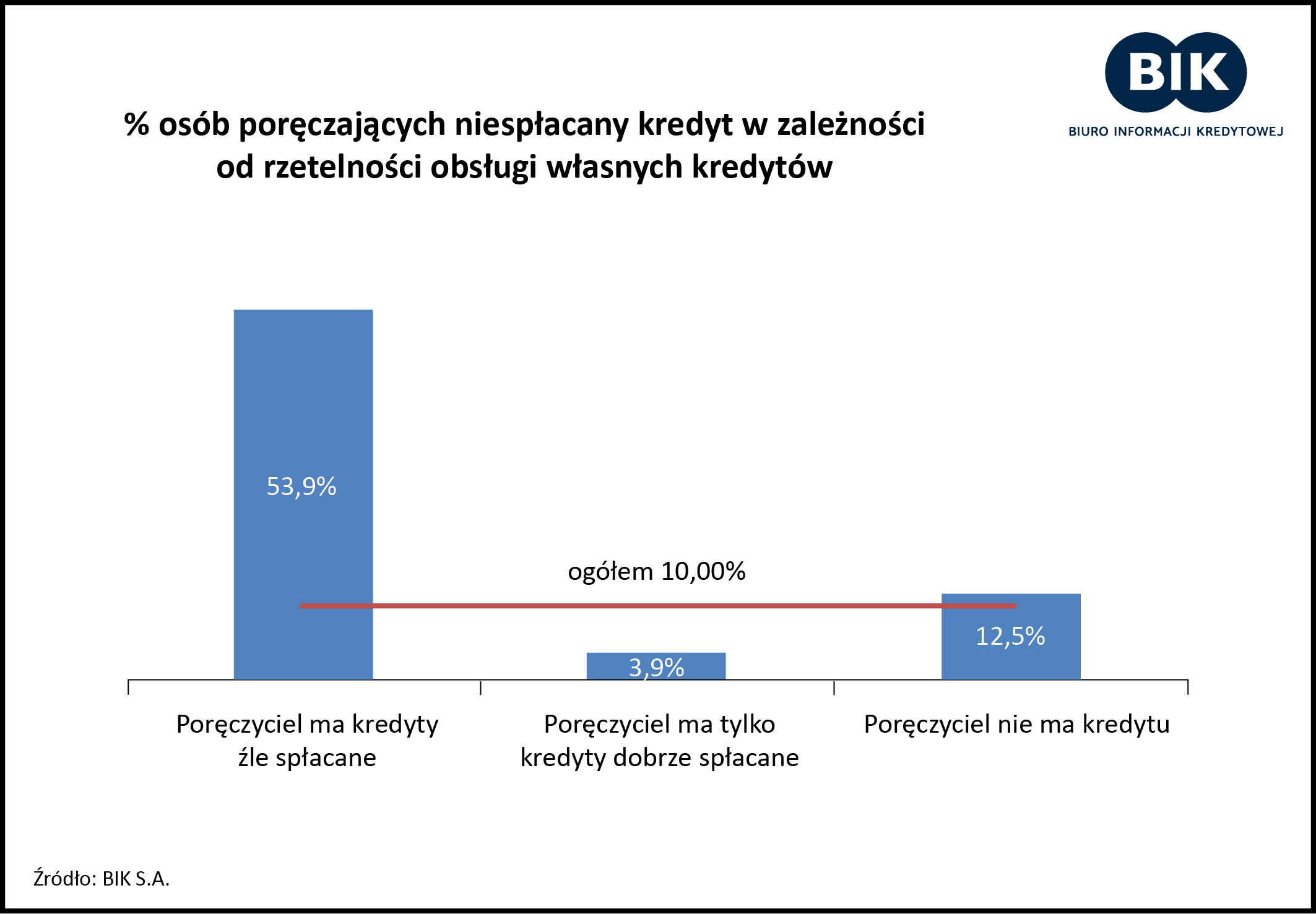

Przewagę żeńskiej płci wśród żyrantów, widać również w grupie osób wpisanych z powodu poręczenia do Rejestru Dłużników BIG InfoMonitor. Dominują bowiem kobiety po 65 roku życia, ale jest też spora liczba mężczyzn w wieku 35-44 lat. Dla pełnego obrazu poręczyciela należy dodać, że gdy on sam dobrze obsługuje swoje kredyty to ryzyko tego, że poręczy kredyt, który będzie źle spłacany jest niewielkie. W grupie osób posiadających jedynie kredyty spłacane poprawnie, tylko 3,9% osób poręcza kredyty spłacane nieregularnie.

Z kolei wśród kredytobiorców, którzy niesolidnie obsługują swoje kredyty, odsetek osób, które poręczają kredyty spłacane z opóźnieniami wynosi aż 53,9%. Spośród osób, które nie finansują się w sektorze bankowym, 12,5% poręcza kredyty, które są obsługiwane z opóźnieniami.

Niezależnie od intencji – zaciągnięcia czy poręczenia komuś kredytu, należy wziąć pod uwagę własną sytuację kredytową, swoje obciążenia budżetu domowego oraz szereg innych czynników, aby ocenić szanse poprawnej spłaty zobowiązania. Warto zatem w sposób odpowiedzialny i przemyślany podchodzić zarówno do zaciągania własnych kredytów, jak i poręczania kredytów innym.

BIK/AS