Jak wynika z raportu „Kierunki 2017. Negatywne szoki gospodarcze. Stress–testy polskiej gospodarki w 2017 r.”, przygotowanego przez DNB i Deloitte, gospodarka Polski najbardziej wrażliwa jest na wstrząsy ekonomiczne w gospodarkach globalnych, jak USA i Chiny, jak również ważnych gospodarkach Unii Europejskiej, w tym: Niemiec, Włoch, Francji, Wielkiej Brytanii i Hiszpanii.

W roku 2017 najmniejsze ryzyko wystąpienia kryzysu mającego istotny wpływ na Polskę wykazują: USA, Rosja, Turcja i Chiny, a największe: Hiszpania, Włochy oraz Ukraina; w ramach tej ostatniej grupy najbardziej dotkliwy dla polskiej gospodarki byłby kryzys we Włoszech i Hiszpanii. Jednocześnie, jak przekonują autorzy raportu, niemal wszystkie analizowane sektory polskiej gospodarki wydają się odporniejsze na pogorszenie koniunktury niż podczas ostatniego kryzysu, z czego handel detaliczny – w mniejszym stopniu.

Brexit i wybory w USA…

Po referendum w sprawie Brexitu oraz wyborach prezydenckich w USA, globalna sytuacja polityczna jest nadal bardzo dynamiczna. Kluczowe dla przyszłości UE – w tym zwłaszcza strefy euro – będą wybory prezydenckie we Francji i parlamentarne w Niemczech, które odbędą się odpowiednio: wiosną i jesienią br.

Nie można również wykluczyć przedterminowych wyborów parlamentarnych w innych państwach, w tym zwłaszcza we Włoszech. Spory polityczne koncentrują się wokół koncepcji federalizacji UE i dalszego napływu imigrantów, zwłaszcza z krajów islamskich, ale także zacieśniania więzów z Rosją.

Proces dezintegracji UE został rozpoczęty i nie można wykluczyć, że to samo czeka strefę euro. Realizacja scenariuszy zmian systemowych w strefie euro może rozpocząć się od wyjścia z niej jednego lub grupy krajów.

– Końcowy rezultat będzie i tak zero-jedynkowy, tj. wzmocnienie albo osłabienie strefy euro. Reakcja rynków finansowych w poszczególnych krajach UE i strefy euro będzie początkowo typową ucieczką kapitału do jakości, jednak na koniec decydująca będzie odporność firm i gospodarek na szoki zewnętrzne – mówi Katarzyna Piętka-Kosińska – ekonomista, współautor raportu, Deloitte Consulting S.A.

Obok problemów UE, globalne zagrożenia wiążą się z Turcją czy Rosją, które już obecnie objawiają się konfliktem w Syrii i na Ukrainie. Niepokój budzą przemiany w strategii politycznej i militarnej Chin, a dodatkowo – ryzyko wojny handlowej pomiędzy USA i Chinami po wyborze Donalda Trumpa na prezydenta USA.

Ekonomia i polityka

Sytuacja polityczna jest pochodną sytuacji ekonomicznej, a perspektywy analizowanych gospodarek, choć są różne, to wykazują kilka istotnych zbieżności. Tempo wzrostu gospodarczego w analizowanych krajach jest rachityczne. Po prawie dekadzie od kryzysu PKB per capita w ponad połowie analizowanych gospodarek jest niższy (Włochy, Hiszpania, Ukraina) lub co najwyżej zbliżony do tego sprzed kryzysu (Francja, Rosja).

W dużych gospodarkach, takich jak Niemcy, USA, Wielka Brytania wzrósł zaledwie o kilka procent; wyjątkiem Chiny, Turcja i Polska, gdzie odnotowano tempo 2-cyfrowe. Przy jednoczesnym braku dostosowania jednostkowych kosztów pracy (pomimo wzrostu bezrobocia), konkurencyjność wielu z tych gospodarek uległa obniżeniu.

Znaczne pogorszenie sytuacji fiskalnej (wzrost deficytów budżetowych i poziomów zadłużenia) staje się szczególnym wyzwaniem wobec zapowiedzi podnoszenia stóp procentowych w USA. Kryzys finansowy uważa się za zakończony dopiero, gdy podwyżki stóp procentowych nie wywołają kolejnego. Czy test taki zdadzą gospodarki europejskie?

UE boi się Matrixa. Regulują roboty

Ryzyko w strefie euro

Chociaż kryzys i delewaryzacja doprowadziły do spadku lub stabilizacji poziomu zadłużenia podmiotów gospodarczych, różnice w poziomach zadłużenia pomiędzy krajami są znaczne. Ryzyko dla sektora bankowego ekspozycji na zadłużenie sektora prywatnego i publicznego jest wyraźne w tych krajach strefy euro, które mogą zdecydować się ją opuścić.

Z analizy przepływów międzynarodowych wynika, że kryzys finansowy 2007/08 umocnił tylko globalne trendy – najwięksi wierzyciele (Chiny, Niemcy i Rosja) mają więcej należności, a dłużnicy zobowiązań. Otwarte pozostaje pytanie, czy prognozowany wyższy wzrost gospodarczy (najpierw w USA, a potem w innych krajach) pozwoli na redukcję zadłużenia, czy też świat nadal będzie tkwić w stagnacji, co wymagać będzie kontynuacji polityki niskich (a nawet ujemnych) stóp procentowych.

Długoterminowym zagrożeniem jest również sytuacja demograficzna: implozja w większości krajów rozwiniętych, eksplozja w rozwijających się, z których – z jednej strony – wynikają szokowe zmiany począwszy od rynku pracy (deficyt siły roboczej w krajach rozwiniętych) przez finanse publiczne (w tym, w funduszach ubezpieczeń emerytalnych i zdrowotnych), po wyceny nieruchomości mieszkalnych. Z drugiej strony, wywołują ruchy migracyjne, które już obecnie prowadzą do napięć społecznych i politycznych.

Największe zyski, największe straty 2016 r.

Potencjalny kryzys w Europie uderzyłby w Polskę bezpośrednio przez eksport i inwestycje zagraniczne

Poprzez analizowane kanały wpływu Polska powiązana jest głównie (handel zagraniczny) lub niemal wyłącznie (bezpośrednie inwestycje zagraniczne) z Unią Europejską. Eksport stanowi obecnie już ponad 51 proc. PKB, z czego 79 proc. kierowane jest na rynki UE (2015 r.).

Spośród krajów, z których negatywne szoki na polską gospodarkę zostały uwzględnione w symulacjach, najważniejszą rolę odgrywają Niemcy (27 proc. eksportu, 28 proc. importu), Wielka Brytania (7 proc. eksportu, 3 proc. importu), Francja (6 proc. eksportu, 4 proc. importu) i Włochy (po 5 proc.).

Rola Rosji jest niewielka (3 proc. eksportu, 7 proc. importu), podobnie waga bezpośredniej wymiany z USA czy Chinami (udział w eksporcie odpowiednio 2 proc. i 1 proc., a w imporcie 2 proc. i 7 proc.).

– Nasze analizy pokazują, że biorąc pod uwagę wielkości nominalne eksportu, ewentualny kryzys gospodarczy w Niemczech, jak również we Włoszech i Francji byłby szczególnie dotkliwy dla naszego sektora motoryzacyjnego. Z kolei kryzys w Niemczech czy Wielkiej Brytanii w największym stopniu odczułyby także branże związane z produkcją żywności. Wartość sprzedaży żywności do Rosji, Chin i USA jest relatywnie niewielka, a najmniejsza na Ukrainę – tłumaczy Artur Tomaszewski, Prezes Zarządu DNB Bank Polska S.A.

Z danych NBP wynika, że średnio w roku napływa do Polski ok. 40 mld PLN z tytułu FDI (Foreign Direct Investment), czyli bezpośrednich inwestycji zagranicznych (łącznie ok. 501 mld PLN w latach 2004-2015, co stanowiło równowartość 15 proc. nakładów inwestycyjnych w gospodarce). FDI pochodzą niemal wyłącznie z UE (96 proc.) i przewyższyły otrzymane w tym okresie środki unijne strukturalne i spójności; w coraz większym stopniu napływ FDI to reinwestycje osiąganych w Polsce zysków (60 proc.).

Spośród analizowanych w raporcie krajów w największym stopniu napływ FDI/ odpływ zysków z Polski mógłby ucierpieć w przypadku zaistnienia kryzysu w Niemczech i Francji (udział na poziomie odpowiednio 22 proc. i 12 proc. ogółu), ale jeśli wziąć pod uwagę bilans samego roku 2015, istotny negatywny wpływ na strumień FDI miałby – oprócz Niemiec – także kryzys w Wielkiej Brytanii i Hiszpanii.

Spośród analizowanych branż niemała część FDI kierowana była do sektora motoryzacyjnego (9 proc., 2010-2015) oraz handlu hurtowego (9 proc.) i detalicznego (6 proc.), zatem w przypadku kolejnego globalnego kryzysu branże te mogłyby szczególnie odczuć wstrzymanie dopływu i/lub odpływ kapitału zagranicznego.

Kantory internetowe wspierają polską gospodarkę

Polskie rynki finansowe silnie powiązane ze światowymi

Kanał wpływu zewnętrznych szoków na Polskę przez rynki finansowe jest równie istotny, jak wpływ sektora realnego. Biorąc pod uwagę, że złoty jest silnie skorelowany z euro, a także z funtem brytyjskim, obniżkom wartości tych walut w stosunku do dolara towarzyszyłaby deprecjacja złotego względem dolara.

Korelacja z juanem jest słabsza, ale również dodatnia. Na rynku obligacji zmiany rentowności polskiego długu wynikają ze zmian rentowności długu analizowanych krajów. W przypadku Niemiec, Francji, Włoch, Hiszpanii, Wielkiej Brytanii i USA zmiany te następują w tym samym kierunku, a przeciwnie w przypadku Rosji, czyli jeśli rośnie cena długu rządowego na przykład w Niemczech, to w Polsce też rośnie, ale gdy rośnie w Rosji, to w Polsce koszt pożyczania przez rząd maleje (inwestorzy wychodzący z długu w Rosji kupują za część środków dług w Polsce).

Spadek indeksu WIG następuje w ślad za przecenami akcji w analizowanych krajach, aczkolwiek kierunek wpływu (dany kraj na Polskę czy odwrotnie) nie jest oczywisty w przypadku Hiszpanii, Rosji i Ukrainy. Polska po rozlaniu się po świecie kryzysu finansowego 2007/08 doświadczyła negatywnego wpływu rynków finansowych na sektor realny w krótkim okresie, ale decydujące okazały się fundamenty makro- i mikroekonomiczne. Czy tak również byłoby podczas kolejnego kryzysu?

Walka z cross i mis-sellingiem. FinTech wystarczy, że będzie uczciwy

Najgroźniejszy dla Polski kryzys w USA i Chinach

– Stress-testy dla polskiej gospodarki wskazują, że najsilniejsze i najdłużej utrzymujące się odchylenie w dół dynamiki polskiego PKB od ścieżki bazowej nastąpiłoby w wyniku negatywnego impulsu z gospodarek globalnych, czyli USA i Chin. Spośród analizowanych gospodarek UE najsilniejszy jest spadek dynamiki polskiego PKB w odpowiedzi na impuls z Włoch, a następnie z Hiszpanii i Wielkiej Brytanii, gdyż negatywna reakcja wskaźników ekonomicznych utrzymywałaby się najdłużej – mówi Katarzyna Piętka-Kosińska.

– W przypadku impulsu z Niemiec i Francji spadek dynamiki polskiego PKB jest słabszy i dotyczy tylko pierwszego roku po zaburzeniu; już w drugim roku gospodarka polska „odreagowuje” i wchodzi na dawną ścieżkę wzrostu. Należy zaznaczyć, że całkowita absorpcja szoku następuje dopiero po kilkunastu latach – najwcześniej w przypadku impulsu z Niemiec. Wpływ szoku w Rosji i na Ukrainie na gospodarkę Polski jest najsłabszy, trwa tylko jeden rok, aczkolwiek po kilku latach pojawiają się efekty drugiej rundy – dodaje.

Inwestowanie w cieniu polityki – prognozy na rok 2017

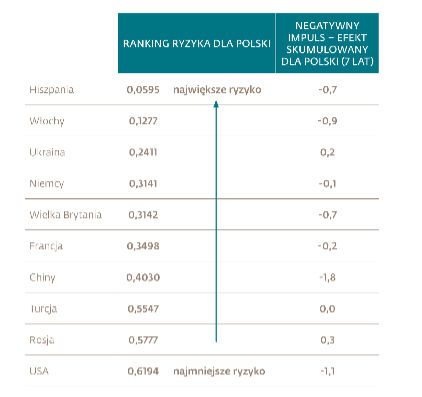

Ranking kryzysowy – ranking zewnętrznego ryzyka ekonomicznego dla Polski na rok 2017

Autorzy raportu stworzyli mapę zewnętrznego ryzyka ekonomicznego dla Polski na rok 2017, która posłużyła do stworzenia kryzysowego rankingu. W roku 2017 spośród analizowanych państw najmniejsze ryzyko wystąpienia kryzysu wykazują: USA, Rosja, Turcja i Chiny, a największe: Hiszpania, Włochy, Ukraina.

Średnie ryzyko kryzysu, na bardzo zbliżonym poziomie występuje w: Niemczech, Wielkiej Brytanii i Francji. Z uwzględnienia dodatkowo wyników stress-testów (w postaci skumulowanej reakcji polskiej gospodarki na negatywny impuls z danego kraju w okresie siedmiu pierwszych lat) wynika, że silnie oddziałujący na Polskę szok z USA jest najmniej prawdopodobny, ale nieco tylko mniej silny szok z Hiszpanii, czy Włoch stanowi obecnie relatywnie duże ryzyko.

Ewentualny kryzys na Ukrainie, choć o dość wysokim prawdopodobieństwie zdarzenia, w 7-letniej perspektywie byłby źródłem pozytywnego szoku dla polskiej gospodarki. Kryzys w Niemczech i Francji o średnim prawdopodobieństwie wystąpienia nie ma silnie negatywnego wpływu na Polskę, ale już kryzys z Wielkiej Brytanii ma dla Polski dużo większe znaczenie. Należy jednak pamiętać, że czynniki polityczne nie podlegają kwantyfikacji, więc nie zostały uwzględnione w rankingu, a mogą mieć one bardzo istotny wpływ na wskaźniki ekonomiczne i zmiany na mapie ryzyka nawet w tak krótkim okresie czasu, jakim jest jeden rok.

Handel detaliczny zagrożony

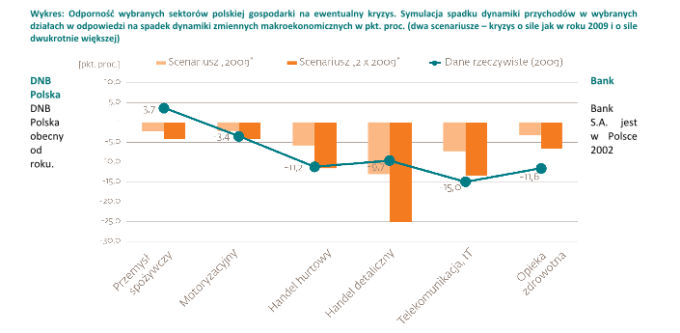

Potencjalny kryzys może uderzyć najmocniej w polski handel detaliczny, ale w pozostałych sektorach wpływ kryzysu takiego, jak w 2009 r., byłby słabszy

Precyzyjne prognozowanie reakcji poszczególnych sektorów gospodarki na ewentualny kryzys jest niemożliwe, gdyż reakcja ta uzależniona jest od zmiany zachowań uczestników rynku. Poprzez analogie do ostatniego kryzysu można natomiast wskazać na potencjalną skalę szoku dla poszczególnych sektorów przy obecnej strukturze gospodarki.

– Jeśli skala impulsu zewnętrznego byłaby porównywalna z tą z roku 2009, większość analizowanych branż może obecnie liczyć się z mniejszym osłabieniem dynamiki przychodów ze sprzedaży, niż to miało miejsce w 2009 r., również dlatego, że w 2008 r. w kilku sektorach, takich jak opieka zdrowotna, telekomunikacja i informatyka, handel hurtowy obserwowaliśmy bardzo wysokie wzrosty i w związku z tym korekta wyników w kryzysie była znaczna – wyjaśnia Artur Tomaszewski.

– Wyjątkiem jest produkcja artykułów spożywczych, której dynamika w 2009 r. uległa poprawie, ale przy obecnej strukturze gospodarki miałoby miejsce jej osłabienie. Działem, który straciłby najwięcej, jest handel detaliczny, który musiałby się liczyć z pogorszeniem dynamiki sprzedaży o blisko 13 punktów procentowych. Z symulacji wynika, że przynajmniej część polskiej gospodarki w zakresie analizowanych sektorów wydaje się odporniejsza niż w momencie ostatniego kryzysu. Jednak kryzysy są jak wirusy – mutują się i za każdym razem atakują inaczej, wywołując inne skutki – dodaje.