Z raportu KPMG „Regulation and supervision of fintech” wynika, że rosnąca rola fintechów przyczynia się do wzrostu ryzyka zarówno dla konsumentów jak i inwestorów oraz przedsiębiorstw świadczących usługi finansowe. Coraz szersze zastosowanie rozwiązań technologicznych fintech wiąże się z ryzykiem, które dostrzegają regulatorzy i organy nadzorów rynków finansowych.

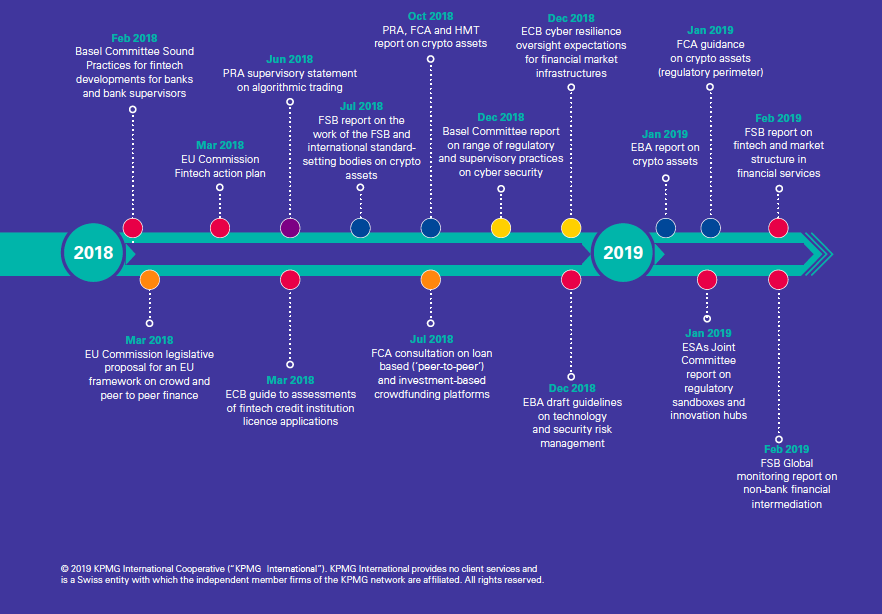

Pierwsze europejskie prace nad regulacjami obejmującymi sektor fintech zainicjowano w lutym 2015 roku kiedy to Europejski Nadzór Bankowy wydał opinię dotyczącą pożyczek opartych na crowdfundingu. Od tamtego czasu organy nadzoru UE i innych państw Europy podjęły blisko 30 działań (opinie, spotkania, raporty) dotyczących propozycji planowanych regulacji szeroko rozumianego sektora fintech.

Pełzająca regulacja, przed którą fintech nie ucieknie

Główne działania regulacyjne w odniesieniu do nowych technologii i rozwiązań fintech dotyczą przede wszystkim kryptoaktywów, technologii rozproszonych rejestrów, chmury obliczeniowej, crowdfundingu, systemów płatności, a także sztucznej inteligencji, uczenia maszynowego i wykorzystywania wielkich zbiorów danych.

Podmioty z sektora fintech muszą być wstanie wykazać, że spełniają coraz większą liczbę wymogów regulacyjnych związanych z technologiami, ale także przeanalizować i uwzględnić różne rodzaje ryzyka związane z sektorem fintech. Nie ma wyjścia – liderzy rynku muszą proaktywnie reagować na pojawiające się nowe zagrożenia oraz współtworzyć regulacje.

– Współpraca z fintechami otwiera wiele możliwości przed firmami z branży finansowej, natomiast należy do niej podchodzić bardzo kompleksowo, z uwzględnieniem wszystkich aspektów. Należy dokładnie zidentyfikować, ocenić i – o ile to możliwe – przeciwdziałać ryzyku, jeszcze przed wdrożeniem rozwiązań oferowanych przez fintechy. Warto też korzystać z platform kojarzących firmy z fintechami, aby znaleźć rozwiązanie odpowiadające na potrzeby danej organizacji, a nie bazować tylko na ofercie fintechów, które same się skontaktowały– mówi Andrzej Gałkowski, partner, szef doradztwa dla sektora bankowego w KPMG w Polsce.